El formulario 1040X (conocido como Amended U.S. Individual Income Tax Return o Declaración de impuestos modificado) es usado para corregir errores en los impuestos. Aunque llenarlo pueda parecer confuso, te diremos cómo llenarlo y dónde enviarlo al IRS. Así podrás corregir los errores en tus taxes tú mismo y no tendrás que pagar por la ayuda de un contador o profesional de impuestos.

Cómo llenar el formulario 1040X para enmendar los impuestos

Si te has dado cuenta que hay un error en tus impuestos o el IRS te ha contactado por carta (nunca te llamarán por teléfono para discutir tu información de impuestos o información personal), probablemente necesitarás usar un formulario 1040X para hacer una enmienda de taxes.

NOTA: no tienes que llenar el formulario 1040 para cambiar la dirección de tus impuestos con el IRS. Si este es el error que quieres corregir, debes usar el formulario 8822 (Change of Address).

La forma 1040X es sorprendentemente fácil de llenar y puedes corregir los errores en los taxes tu mismo. A continuación, te guiaremos línea por línea para saber cómo llenar el formulario 1040X. Es importante recordar que no puedes enmendar tus impuestos electrónicamente, deberás enviarlo por correo.

Empecemos por la primera página.

Datos personales

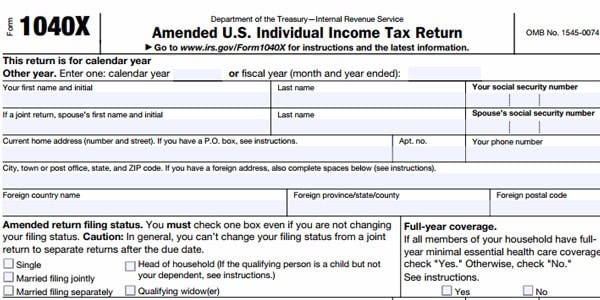

Para empezar a llenar el formulario 1040X, deberás seleccionar el año de impuestos que deseas corregir. Puedes modificar una declaración de impuestos hasta 3 años después de la fecha original.

Información personal: Escribirás tu nombre, número de seguro social o ITIN, dirección y número de teléfono y estado civil.

Amended return filing status

Aun si no deseas corregir tu estado civil, debes seleccionar el estado civil apropiado en esta casilla.

Para presentar una declaración conjunta, debes incluir el nombre de tu pareja en la sección If a joint return, spouse’s first name and initial.

Si deseas corregir tu estado civil, puedes hacerlo en la sección Amended return filing status. Si estás casado, solo puedes corregir entre presentar tu declaración juntos o individualmente en los taxes del 2026 solo si la fecha límite para declarar (15 de abril del 2026) no ha pasado.

Puedes usar la parte III para explicar cualquier cambio en tu estado civil.

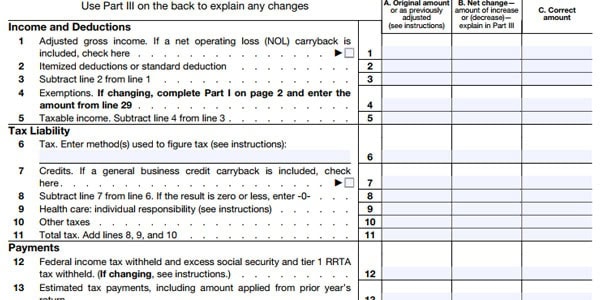

Sección Income and Deductions, Tax Liability y Payments

En resto de la primera página del formulario 1040 puedes enmendar los cambios en tus ingresos. En la columna de la derecha puedes enmendar:

- Income and Deductions: corregir cambios en tus ingresos y deducciones

- Tax Liability: corregir cambios en créditos y gastos varios

- Payments: corregir cambios en contribuciones al social security, el crédito Earned Income Credit y pagos de impuestos

Sección Refund or Amount You Owe

Usa esta sección para corregir el reembolso o cantidad de impuestos que has pagado. Debes usarlo en conjunto con la sección anterior, al sumar y restar los ingresos y gasto.

Esta sección también debe mostrar la cantidad pagada de más o que aun debes pagar al IRS.

Si solo necesitas recalcular o corregir un reembolso o la cantidad que debes, solo necesitarás completar esta sección, firmar el formulario y enviarlo al IRS.

También puedes consultar la página 10 del folleto de Instrucciones para el 1040X para obtener información más detallada. Deberás esperar entre 8 y 12 semanas después de enviarlo al IRS para que este formulario sea procesado.

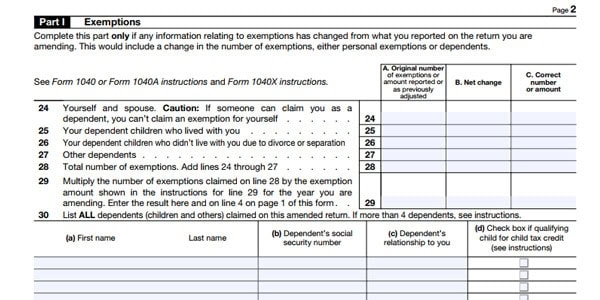

Página 2 del formulario 1040X

La página 2 del formulario 1040X continúa con tres partes:

- Part I – Exemptions: La primera parte es útil para detallar los cambios en tus dependes. Esto será útil para corregir cualquier persona (incluyendo niños para recibir el crédito por niño en los taxes)

- Part II – Presendential Election Campaign Fund: Esta parte te pregunta si cuando presentaste tu declaración original (usando el Formulario 1040), quizás olvidaste donar dinero ($3) a la campaña de la elección presidencial. No es necesario una donación para corregirlos impuestos.

- Part III – Explanation of changes: Este es el espacio designado para cualquier explicación o detalles que quieres aportar sobre las razones por las cuales necesitas corregir tus impuestos. No es obligatorio incluir una explicación. También puedes hacer referencia a cualquier documento que incluyas con tu formulario 1040X (Por ejemplo: si corriges la cantidad de ingresos reportada, puedes escribir: See attached corrected form W-2 en este espacio)

Sección Sign Here

La última parte del formulario 1040X incluye tu declaración firmada en la que indicas legalmente que hubo un error en tu declaración de impuestos anterior. También afirmas que tu nueva declaración es exacta, basada en la información que tienes.

Luego sólo tienes que firmar el documento, fecharlo, pedirle a tu cónyuge que haga lo mismo (si lo presenta en forma conjunta).

Si usas una tercera persona o profesional de impuestos para llenar el formulario 1040X, esta persona debe firmar el formulario en la sección Paid Preparer Use Only. No es necesario una firma en esta sección si estás corrigiendo los impuestos tú mismo.

Antes de enviar el formulario al IRS, asegúrate de revisar algunas cosas útiles por última vez y guardar una copia para tus registros (puedes escanearlo o tomar una foto de ambos lados con tu celular)

¿Dónde enviar el formulario 1040X?

La dirección donde debes enviar el formulario 1040X cambiará según la razón por la cual estás corrigiendo tus impuestos. La mejor forma de encontrar donde enviar el formulario 1040X será revisando la carta del IRS que recibiste. En esta encontrarás la dirección de la oficina a cargo de tu casa.

Si no has recibido una carta del IRS, donde enviar el formulario 1040X dependerá del estado donde vives:

| Estado donde vives | Enviar el formulario 1040X a |

| Alabama, Connecticut, Delaware, Washington DC, Georgia, Kentucky, Maine, Maryland, Massachusetts, Missouri, New Hampshire, New Jersey, New York, North Carolina, Pennsylvania, Rhode Island, South Carolina, Tennessee, Vermont, Virginia, West Virginia | Department of the Treasury

Internal Revenue Service Kansas City, MO 64999-0052 |

| Florida, Louisiana, Mississippi, Texas | Department of the Treasury

Internal Revenue Service Austin, TX 73301-0052 |

| Alaska, Arizona, Arkansas, California, Colorado, Hawaii, Idaho, Illinois, Indiana, Iowa, Kansas, Michigan, Minnesota, Montana, Nebraska, Nevada, New Mexico, North Dakota, Ohio, Oklahoma, Oregon, South Dakota, Utah, Washington, Wisconsin, Wyoming | Department of the Treasury

Internal Revenue Service Fresno, CA 93888-0422 |

| Vives fuera de Estados Unidos o estás en Puerto Rico | Department of the Treasury

Internal Revenue Service Austin, TX 73301-0215 |

También puedes encontrar las direcciones para otras situación en: Where to File 1040X.

Esperamos que nuestra guía te haya servido para usar el formulario 1040X para corregir tus impuestos con éxito. Recuerda que, si tienes preguntas o dudas, puedes dejarnos un comentario en la parte de abajo y con gusto te ayudaremos.